고금리·부동산 위축 영향에 역성장

재무건전성 악화에 신용등급 하향

대규모 유상증자에 재무부담 커져

|

반면 부동산 관련 비즈니스를 영위하고 있는 부동산신탁사와 저축은행 등 비은행 자회사들은 대규모 적자를 내거나 역성장하고 있어, 그룹 실적에 기여하지 못했다. 특히 부동산신탁사를 중심으로 재무건전성이 악화돼, 그룹의 대규모 수혈도 받고 있다.

이 때문에 신용등급마저 하향 조정되고 있어, 그룹의 부담을 키우고 있다는 지적이 나온다.

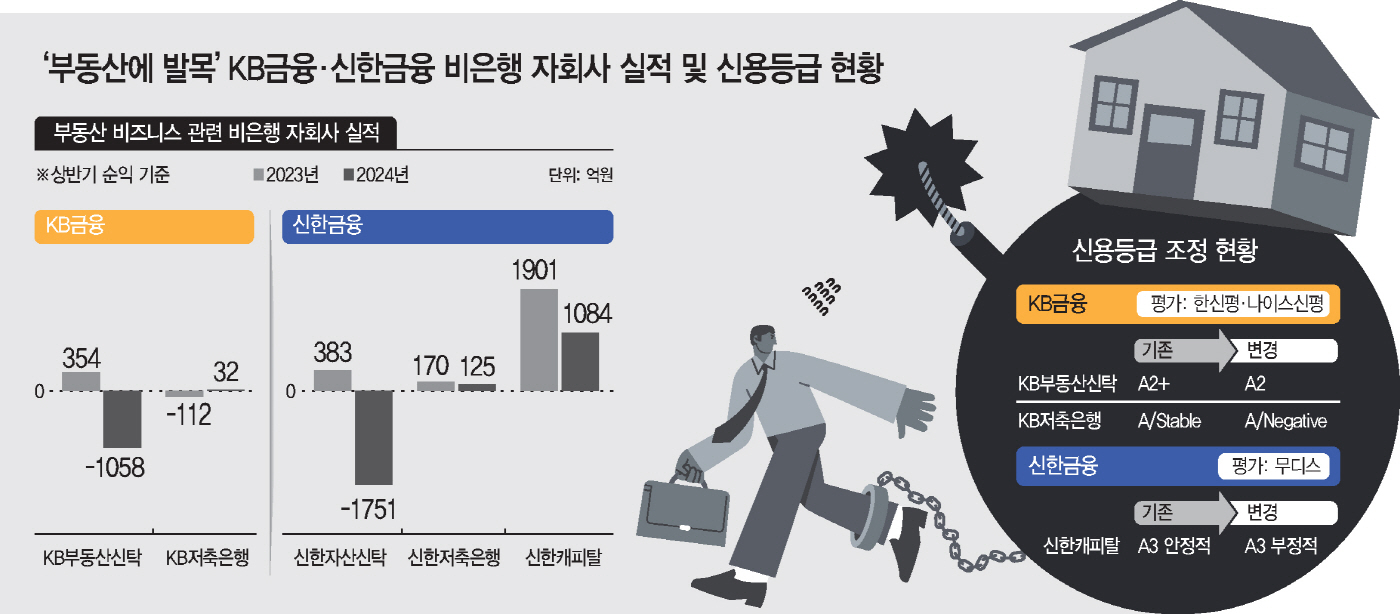

21일 금융권에 따르면 부동산 개발경기 침체 및 부동산 프로젝트파이낸싱(PF) 부실로 KB금융과 신한금융의 부동산신탁사와 캐피탈, 저축은행들의 실적이 부진을 면치 못하고 있다. KB금융 자회사인 KB부동산신탁은 올해 상반기 1058억원 적자를 냈다. 지난해는 연간 기준으로 841억원 순손실을 냈는데, 올해는 상반기만에 작년 한해 적자를 넘어선 것이다. KB저축은행은 지난해 상반기보단 올해 개선된 실적을 나타내고 있지만, 예년 수준을 회복하지 못하고 있다.

신한금융의 부동산신탁사 신한자산신탁은 상반기에만 1751억원 순손실을 냈다. 지난해 상반기엔 383억원 순익을 냈는데, 2000억원 넘게 순익이 급감한 셈이다.

그동안 부동산PF 사업에 집중하며 그룹 실적에 톡톡히 기여했던 신한캐피탈도 순익이 급감했다. 지난해 상반기까지 1900억원이 넘는 순익을 기록했는데, 올해는 1084억원으로 반토막났다. 신한캐피탈의 부실채권도 급증하며 재무건전성에 적신호가 켜졌다. 여신금융협회에 따르면 올해 들어 신한캐피탈에서 18건의 부실채권이 발생했고, 그 규모가 1500억원에 이르는 것으로 알려졌다. 신한저축은행도 지난해와 비교해 순익 규모가 크게 줄어든 125억원의 반기 순익을 나타냈다.

이들 자회사의 신용등급도 하향조정되고 있다. 한국신용평가와 나이스신용평가는 KB부동산신탁 신용등급을 'A2+'에서 'A2'로 내렸고, KB저축은행에 대해서도 'A/Stable'에서 'A/Negative'로 하향조정했다. 한신평은 부동산 업황 저하에 따른 대손비용 상승으로 수익성이 저하된 점을 신용등급 조정 이유로 제시했다.

또 글로벌 신평사 중 한 곳인 무디스는 이달 15일 신한캐피탈의 장기 외화표시 신용등급을 A3로 유지했지만, 등급 전망을 '안정적'에서 '부정적'으로 낮췄다. 조정 이유에 대해 무디스는 "최근 신한캐피탈은 자금조달 및 건설 비용 상승으로 부동산 PF의 수요 및 수익성이 약화됐다"고 밝혔다. 나이스신용평가도 신한캐피탈을 중점관찰 대상으로 지목하기도 했다.

부동산시장 침체 영향을 고스란히 받아 실적 부진은 물론 재무건전성에도 적신호가 켜진 것이다. 이에 KB금융과 신한금융은 대규모 자금을 수혈하고 있다. KB금융은 지난달 KB부동산신탁에 1500억원 규모 유상증자를 실시했다. 앞서 지난 6월 KB부동산신탁이 발행한 1500억원 규모 신종자본증권을 인수한 것까지 더하면 그룹에서 총 3000억원을 공급한 것이다.

신한금융도 적자를 내고 있는 신한자산신탁에 대해 올해 2500억원 규모 자금을 지원했다. 신한자산신탁은 최근 이사회를 열고 1000억원 규모 유상증자와 500억원 규모 신종자본증권 발행을 결정했다. 모두 신한금융이 떠안는데, 앞서 지난 5월 발행한 신종자본증권도 그룹이 전액 인수한 바 있다. 또한 부동산 시장 회복 속도가 더뎌 이들 자회사는 하반기에도 적자를 나타낼 수 있고, 결국 그룹의 추가 지원 가능성도 있는 상황이다.

실적 기여도가 크게 떨어진 데다, 대규모 자금까지 투입하게 되는 등 그룹의 부담이 커지고 있는 셈이다. 비은행 자회사들의 실적 부진과 재무건전성 악화는 그룹의 신용도에도 제한적이지만 영향을 줄 수 있다는 우려도 제기된다. 이혁준 나이스신용평가 금융평가본부 본부장은 최근 보고서를 통해 "기준금리 인하가 시작됐고, 은행은 실적 저하 압력을 받게 될 것"이라며 "앞으로 은행계 금융회사는 은행의 재무적 지원 능력이 약화될 수 있음을 염두에 두고 스스로 생존할 수 있는 능력과 리스크 관리 시스템을 갖춰야 한다"고 밝혔다.