|

12일 보험연구원의 '킥스 내부모형 도입: 필요성과 방안' 리포트에 따르면 보험사들은 작년부터 국제기준에 부합하는 지급여력제도인 킥스를 시행하고 있으며, 모든 보험회사가 감독당국이 제시한 표준모형으로 지급여력비율을 산출하고 있다.

킥스 제도에서 지급여력비율은 가용자본을 요구자본으로 나누는 방식으로 산출된다. 2023년 9월 말 기준 생명보험회사 및 손해보험회사의 경과조치 후 지급여력비율은 200% 이상을 나타냈다.

관건은 지급여력비율 산출 시 요구자본은 감독당국이 제시하는 기준을 따라 위험액을 산출하는 표준모형방식으로 모든 회사가 적용하고 있다는 점이다. 표준모형을 이용한 지급여력비율 산출은 회사 간 비교가능성 측면에서는 용이하나, 개별 보험회사의 고유한 리스크 특성 반영과 리스크 중심 경영문화체제 구축에 한계가 있다는 게 보험연구원의 분석이다.

노건엽 보험연구원 연구위원은 "표준모형은 리스크 분류 및 리스크 평가모형 등을 회사 사업모형 및 규모 등을 고려하지 않고 동일하게 적용하므로 산업평균과 다른 자사만의 상품구성이나 자산구성, 재보험 및 보증보험 등 전업사의 사업방식을 고려하지 못한다"고 진단했다.

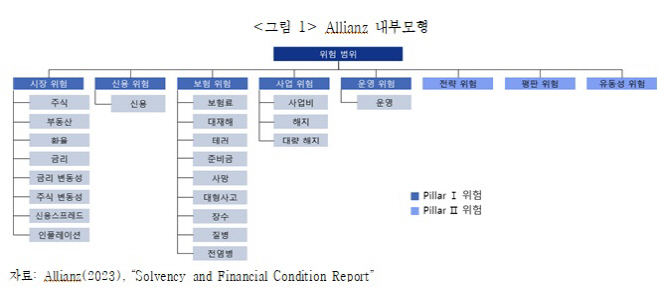

이에 감독당국이 K-ICS에서 내부모형 승인을 위한 기준 및 심사매뉴얼 등 내부모형 제도 운영을 위한 기반을 조성할 필요가 있다는 게 노 연구위원의 견해다. 내부모형은 보험회사의 자체 기준에 따라 위험액을 산출하는 모형으로, 감독당국의 승인을 통해 지급여력비율 산출에 사용할 수 있다.

실제 국제보험감독자협의회(IAIS), 국제결제은행(BIS) 등은 금융기관의 리스크관리 개선을 위해 내부모형 사용을 권고하고 있으며 유럽의 글로벌 보험회사 및 국내 은행은 내부모형을 이미 적용하고 있다. 2016년 솔벤시Ⅱ를 적용하는 유럽은 전체 회사의 6%, 보험그룹 기준 10%가 내부모형을 도입했다.

노 연구위원은 "내부모형을 통해 보험회사가 리스크관리를 한다면 경영진이 자사의 사업특성을 이해하고 필요한 자본과 위험관리 전략 등을 파악할 수 있게 할 뿐만 아니라 이사회가 경영진을 효과적으로 관리·감독할 수 있게 한다"고 밝혔다.