|

향후 매각 전망도 밝지 않다. 보험업계에 매물이 쌓여 있고, MG손보의 재무건전성이 취약하기 때문이다. 특히 비은행 강화가 필요한 금융지주들도 금융당국의 상생금융과 충당금 적립 압박 탓에 원매자로 나서기 쉽지 않은 상황이다.

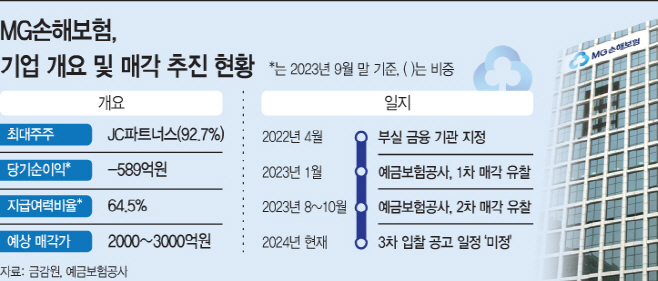

5일 금융투자업계에 따르면 MG손해보험 공개 매각이 시계 제로 상태에 놓여 있다. 최대주주인 JC파트너스와 금융당국 간 부실 금융 지정 취소 소송 리스크가 어느 정도 해소됐지만, 건전성 우려와 함께 인수합병(M&A) 시장 상황이 여의치 않아서다.

MG손보는 매각 삼수생이다. 2022년 4월 금융당국으로부터 부실 금융기관 지정을 받은 후 예금보험공사가 지난해 두 차례 입찰 공고를 냈으나 불발됐다. 작년 1월 매각에선 인수 의향을 보인 곳이 한 군데도 없었고, 8월엔 1개 회사가 참여했으나 단수 입찰은 유효 경쟁이 성립되지 않아 유찰로 결론 났다.

3차 매각 전망 역시 오리무중이다. 예보는 2차 매각 추진 당시 올 1분기 완료를 목표로 정했으나, 이달 현재 3차 입찰 공고 일정을 정하지 못한 상태다. 사실상 목표 시한을 넘기게 됐다. 예금보험공사 관계자는 "3차 매각과 관련해 확정된 게 없다"고 밝혔다.

특히 MG손보 외에도 롯데손보, 동양생명 등 보험업계 잠재 매물이 여럿인 점, 재무건전성 우려 등이 매각 부담 요인으로 꼽힌다. MG손해보험은 작년 9월 말 기준 589억원의 적자를 냈으며, 지급여력비율은 64.5%로, 금융 당국 권고치(150%)를 크게 밑돌았다.

더구나 '큰 손' 원매자인 금융지주들이 나서지 않을 가능성이 높다는 관측이 나온다. 우리금융과 하나금융 등 비은행 강화를 위해선 손해보험사 인수가 필요하지만, 금융당국이 상생금융과 충당금 적립을 압박하고 있기 때문이다. MG손보의 매각 예상가는 2020년 JC파트너스의 지분 인수 금액(2000억원)을 기준으로 3000억원 안팎으로 추정된다.

다만 업계에선 1차 매각 당시 유찰에 영향을 미친 JC파트너스와 금융당국 간 소송 리스크는 어느 정도 해소됐다고 보고 있다. JC파트너스는 지난해 8월 금융위원회를 상대로 낸 부실금융이관 지정 취소 소송 1심에서 패소했으며, 대법원은 JC파트너스의 매각 절차 중단 가처분 신청에서도 기각 결정을 한 원심을 그대로 확정했다.

보험업계 관계자는 "인수 매력이 뛰어나거나, 새 회계기준 제도 적용 이후 실적 불확실성이 완전히 해소되지 않는 한 MG손보뿐만 아니라 당장 보험사 M&A가 성사되긴 쉽지 않아보인다"고 말했다.